Heute möchte ich gemeinsam mit Euch ein wichtiges Thema beleuchten. Ich möchte Euch in diesem Beitrag Investitionen in Immobilien als mögliche Altersvorsorge vorstellen. Dabei geht es mir um eine tiefgründige und zugleich kritische Auseinandersetzung mit dem Thema, weshalb ich Immobilieninvestitionen auch mit der Alternative zur Altersvorsorge, nämlich mit Produkten aus dem sogenannten „Drei-Schichten-Modell“ gegenüberstellen möchte. Dieser heutige Blogbeitrag stellt den dritten und letzten Teil meines dreiteiligen Blogbeitrags dar. Die vorangegangenen Beiträge findet ihr hier & hier.

Da das Thema etwas komplexer und umfangreicher ist, werde ich das Thema in drei Blog Beiträgen behandeln. Mit der nachstehenden Struktur möchte ich gemeinsam mit Euch das Thema vertiefen:

#1 Immobilien als Altersvorsorge

1.1 Möglichkeiten der Investition in Immobilien zur Eigennutzung und als Kapitalanlage

1.2 Kosten bei Investitionen in Immobilien

1.3 Finanzierungsgrundlagen beim Kauf einer Immobilie

1.3.3 Gesamtsumme der Finanzierungskosten

#2 Investitionen in Immobilien im Vergleich zur Altersvorsorge des Drei- Schichten-Modells

2.1 Vergleich der herkömmlichen Altersvorsorge in Deutschland

2.2 Vor- und Nachteile von Immobilieninvestments

2.3 Ertragschancen von Kapitalanlageimmobilien

#1 Immobilien als Altersvorsorge

1.1 Möglichkeiten der Investition in Immobilien zur Eigennutzung und als Kapitalanlage

Bei dem Bereich Altersvorsorgemöglichkeiten in Deutschland ist für die meisten Bundesbürger kaum ein Thema so interessant, wie der Wunsch nach den „eigenen vier Wänden“. Aus Sicht der meisten Deutschen gelten Investments in Kapitalmärkte als unsicher und zu risikobehaftet, doch das Vertrauen in die eigene Immobilie ist dagegen immer noch ungebrochen groß. Umso überraschender fällt auf, dass gemessen an der Summe aller Wohnungen, nur jeder zweite Deutsche in einer Eigentumswohnung bzw. einem Eigentumshaus wohnt. Im Vergleich zu anderen europäischen Ländern rangiert Deutschland noch vor der Schweiz auf dem vorletzten Platz. Spitzenreiter sind Länder wie Albanien, Rumänien, Kroatien und Litauen, die Prozentwerte von bis zu 96,3 Prozent erzielen.

Bei einem Immobilienkauf hinsichtlich der Altersvorsorge müssen sowohl die Chancen, als auch die Risiken sorgfältig gegeneinander abgewogen werden. Schließlich ist das nahezu ein Jahrzehnt geltende Niedrigzinsumfeld passe. Bei einer eigengenutzten Immobilie als Teil der Altersvorsorge ist letztendlich die zentrale Überlegung, dass man im Laufe der Berufstätigkeit die fremdfinanzierte Immobilie vollständig abbezahlt und im Rentenalter eine schuldenfreie Wohnung bzw. ein schuldenfreies Haus besitzt. Unter Hinweis auf die empirica Studie „Vermögensbildung in Deutschland“, aus dem Jahr 2022, wird einerseits skizziert, dass Menschen im Rentenalter, die in einer entschuldeten Wohnung wohnen, lediglich fünf bis zehn Prozent des Einkommens für Wohnkosten aufwenden müssen. Andererseits unterschätzt meiner Auffassung nach ein Großteil der Menschen die regelmäßig anfallenden Kosten, die bei einer Immobilie über die Laufzeit auftreten können. Lediglich die monatlichen Fixkosten, im Wesentlichen die Finanzierungskosten, würden im Rentenalter wegfallen, nicht aber darüber hinaus aufkommende Reparatur- und Instandhaltungskosten.

Nicht zuletzt sollte es der eigene Anspruch sein, Rücklagen in einem gewissen Umfang zu besitzen, sodass Instandhaltungen sachgerecht durchgeführt werden könnten. Bei genauerer Betrachtung des Immobilienmarktes wird deutlich, dass in puncto Kaufpreis bzw. Marktwert nicht nur die Lage – wie von vielen Experten proklamiert – entscheidend ist, sondern auch der Zustand der Immobilie. Anstelle in ein Eigenheim zu investieren, ist es auch möglich Direktinvestments in Kapitalanlageimmobilien zu tätigen. Bei fremdvermieteten Wohnobjekten kann man dadurch über die Zeitdauer passive Einnahmen in Form von Mietüberschüssen generieren und dadurch die normalerweise fremdfinanzierte Immobilie abbezahlen. Der etwaige Mietüberschuss errechnet sich aus der Nettokaltmiete abzüglich der Finanzierungskosten, bestehend aus Zins- und Tilgungszahlungen sowie den Aufwendungen für das Hausgeld, den Verwaltungs- und Instandhaltungskosten.

1.2 Kosten bei Investitionen in Immobilien

Unabhängig davon, ob in ein Eigenheim oder in eine Kapitalanlageimmobilie investiert wird, fallen in beiden Fällen neben der Immobilie selbst noch die sog. Kaufnebenkosten an. Der Fiskus erhebt bei einem Immobilienkauf die Grunderwerbsteuer. Diese schwankt in Deutschland je nach Bundesland von 3,5%-6,5 Prozent. Bemessungsgrundlage für die Grunderwerbsteuer ist der zu entrichtende Kaufpreis.

Bei Kauf eines Reihenhauses im Landkreis Offenbach am Main, bewegt man sich bspw. in einer Preisregion von mindestens 500.000 EUR für ein Grundstück nebst Reihenhaus. Die auf diesen Betrag anfallende Grunderwerbsteuer in Höhe von sechs Prozent (Hessen) beträgt dadurch 30.000 EUR. Wenn ein Makler beauftragt worden ist, wäre die Vergütung in der Regel 3,57 Prozent vom Kaufpreis inklusive Umsatzsteuer. Folglich würde sich die Maklercourtage auf Brutto 17.850 EUR belaufen. Außerdem muss bei einem Immobilienerwerb der Kaufvertrag noch notariell beurkundet werden und der Eigentümer muss sich im Grundbuchamt eintragen lassen. Die Kosten hieraus belaufen sich in Summe auf ca. eineinhalb bis zwei Prozent des Kaufpreises. Ausgehend von einem Kaufpreis in Höhe von 500.000 EUR wären dadurch 10.000 EUR zu bezahlen. Die gesamten Erwerbsnebenkosten betragen bei diesem Beispiel 57.850 EUR.

Langfristig stellen bei Immobilieneigentümern weniger die laufenden Finanzierungskosten eine finanzielle Belastung dar, sondern vielmehr der Aufbau bzw. Erhalt einer ausreichenden Finanzrücklage, um etwaige Schäden zu beseitigen und Instandhaltungen durchzuführen. Der Verband Privater Bauherren empfiehlt EUR 1,00/m² Wohnfläche pro Monat. Bei einem 120 Quadratmeter großen Reihenhaus betrüge die monatliche Instandhaltungsrücklage folglich 120 EUR. Ich persönlich finde den Wert zu niedrig, sodass ich jedem empfehlen würde eher mit EUR 1,50-2,00/m² zu rechnen.

Bei Eigentümern von Kapitalanlageimmobilien stellen die Nebenkosten zum Teil die sog. nicht umlagefähigen Nebenkosten dar. Diese sind im Wesentlichen dadurch gekennzeichnet, dass die Aufwendungen nicht an die Mieter weiterbelastet werden dürfen. Nicht umlagefähige Nebenkosten sind im Wesentlichen Reparatur- und Instandhaltungskosten. Diese Aufwendungen dürfen im Rahmen der Werbungskosten in voller Höhe von den Kaltmieteinnahmen abgezogen werden. Zinsaufwendungen aus den Finanzierungskosten, Steuerberatungshonorare für anfallende Teile der Vermietungseinkünfte sowie Aufwendungen für eine Anzeigenschaltung für Immobilieninserate stellen unter anderem die häufigsten Werbungskosten dar. Wenn bspw. durch eine fremdvermietete Immobilie eine Jahreskaltmiete in Höhe von 12.000 EUR erzielt wird, im gleichen Zeitraum allerdings Werbungskosten in Höhe von 20.000 EUR aufgewendet wurden, würden in diesem entsprechenden Veranlagungsjahr keine Vermietungseinkünfte versteuert werden.

Da Vermietungs- und Verpachtungseinkünfte zu den sog. Überschusseinkünften zählen, wird nur der Überschuss aus den Einnahmen vermindert, um die Werbungskosten zu versteuern. Der daraus entstandene, etwaige Verlust aus Vermietungseinkünften, wird – sofern keine anderen positiven Vermietungseinkünfte vorhanden sind – in voller Höhe mit den anderen positiven Einkünften verrechnet. Sollte der Immobilieneigentümer bspw. neben Einkünften aus Vermietung und Verpachtung noch Einkünfte aus nichtselbständiger Arbeit erzielen, werden die negativen Einkünfte aus dem genannten Beispiel in Höhe von 8.000 EUR in voller Höhe mit seinen Einkünften aus nichtselbständiger Arbeit verrechnet. Folglich würde dadurch der Gesamtbetrag der Einkünfte gemindert werden, was zu einer niedrigeren Steuerbelastung führen würde.

Ferner stellen die Absetzungen für Abnutzungen fiktive Aufwendungen zur Erhaltung der Vermietungseinnahmen dar. Das Einkommensteuerrecht fingiert einen kontinuierlichen, jährlichen Wertverlust durch Abnutzung der Immobilie, welcher als fiktive Abgabe von den Kaltmieteinnahmen abgezogen wird. Letztendlich sind die Anschaffungs- oder Herstellungskosten, vermindert um den Grundstücksanteil, gleichmäßig auf die gesamte Nutzungsdauer der Immobilie zu verteilen. Derzeit beträgt die Absetzung für Abnutzung jährlich noch zwei Prozent, soll aber bald auf drei Prozent angehoben werden. Belaufen sich die Anschaffungs- oder Herstellungskosten einer neu errichteten fremdvermieteten Immobilie nach Abzug des Grundstücksanteil auf 200.000 EUR, sind die jährlichen Kaltmieteinnahmen um 4.000 EUR zu mindern.

1.3 Finanzierungsgrundlagen beim Kauf einer Immobilie

1.3.1 Eigengenutzte Immobilie

Weit mehr als 70 Prozent der Eigenheimbesitzer finanzieren ihre Immobilie mit einem Annuitätendarlehen. Das bedeutet, dass die Eigenheimbesitzer an den Darlehensgeber einen festen Betrag zahlen, der sich in einen Zins- und einen Tilgungsteil untergliedert. Diese beiden Teile bilden dementsprechend die Annuität. Über die Finanzierungsphase verschiebt sich die Gewichtung der Höhe zwischen dem Zins- und dem Tilgungsanteil, da sich durch die regelmäßige Tilgung die Darlehensschuld verringert und demnach die anteilige Zinshöhe abnimmt. Wie schnell die Verschiebung eintritt, hängt von den jeweiligen Finanzierungskonditionen ab. Da die Höhe der Annuität schlussendlich betragsmäßig gleichbleibt, werden anteilig mehr Zinsen gezahlt als getilgt. Der Zins ist lediglich die Gebühr, die das Kreditinstitut für die Herausgabe des Hypothekendarlehens erhält. Grundlage ist auch der Festschreibungszeitraum des Zinses. Die Höhe des Zinses variiert aktuell aufgrund der gestiegenen Zinsen 3,5 bis 5,0 Prozent p. a., wobei sich die Höhe individuell nach Kapitaldienst sowie den zu Verfügung stehenden Eigenkapitalmitteln zusammensetzt. Die Tilgung hingegen ist die tatsächliche Rückzahlung des geliehenen Geldes und bewegt sich bei einem Annuitätendarlehen zwischen einem und drei Prozent jährlich. Außerdem sind noch Sondertilgungen möglich, wobei dies in der Praxis nach meinem Dafürhalten eher die Ausnahme ist.

Schließlich zahlen Eigenheimbesitzer je nach Finanzierungsvariante im Durchschnitt 25 bis 36 Jahre, bis sie ihre Immobilie vollständig abbezahlt haben (siehe Abbildung 1a und 1b). Gleichwohl erstreckt sich eine Zinsbindungsphase von über fünf bis maximal 20 Jahre. Interessant in diesem Zusammenhang die Auswertung von Statista: Der Effektivzins für Hypothekendarlehen betrug nämlich in 1994 noch fast neun Prozent p. a..

Aus meiner Sicht relativiert dies den aktuell stark gestiegenen Hypothekenzins, der sich wie oben erwähnt zwischen 3,5 – 5,00 Prozent bewegt. Ich persönlich gehe für die nächsten drei Jahre von einer Art Seitwärtsbewegung des Zinsniveaus aus. Mittel- bis langfristig müssten aus meiner Sicht die Zinsen jedoch wieder fallen. Schließlich sind die sowohl europäischen wie auch globalen Herausforderungen wie Klimakriese, Kriege, etc. ohne finanzielle Mittel gar nicht zu bewältigen. Perspektivisch werden sich die Staaten höhere Zinsen gar nicht leisten können.

Neben der populärsten Finanzierungsvariante, dem Annuitätendarlehen, gibt es noch das sog. Festdarlehen bzw. indirekte Tilgungsdarlehen, bei welchem die Verbindlichkeit in Form eines Bausparvertrages, Investmentfonds in einem Depot oder durch eine private Rentenversicherung getilgt wird. Dabei wird über die Laufzeit nicht direkt an die Bank, sondern mit Hilfe eines Sparprodukts separat getilgt. Umgangssprachlich ist diese Finanzierungsmethode unter dem Begriff Tilgungsaussetzungsverfahren geläufig, da dort die Tilgung über die Zinsbindungsphase ausgesetzt wird und es erst am Ende der Laufzeit zu einer vollständigen Tilgung kommt. Schließlich ist die Strategie bzw. die Idee dahinter, dass mit einem Sparprodukt über die Zinsbindungsphase von bspw. über zehn bis maximal 20 Jahren ein höherer, durchschnittlicher Ansparzins erreicht wird, als die zu entrichtenden Darlehenszinsen betragen. Am Ende der Zinsbindungsphase kann bei einer durchschnittlich höheren Verzinsung mehr Kapital angesammelt werden, als über eine direkte Tilgung an das Kreditinstituts getilgt worden wäre. Der Zinseszinseffekt wirkt sich dabei positiv auf die gesamte Ansparphase aus.

Gemäß der empirica Studie von 2022 ist der Bausparvertrag bei einem Festdarlehen der am häufigsten verwendete Tilgungsersatz. Der Bausparvertrag ist ein festverzinsliches und nicht fondsgebundenes Sparprodukt, welches von den Bausparkassen in Deutschland emittiert wird. Ein Depot mit Investmentfonds oder eine fondsgebundene Rentenpolice mit einer sehr geringen Beitragsgarantie als Tilgungsersatz verglichen mit einem Bausparvertrag wirtschaftlich die deutlich sinnvollere Möglichkeit. Einerseits stellt die private Rentenversicherung, genauso wie ein Bausparvertrag, einen sehr hohen Beleihungswert dar, weswegen die Kreditinstitute dies auch als Tilgungsersatz akzeptieren. Andererseits lassen sich durch die Fonds über einen längeren Zeitraum viel höhere Renditen erzielen, als es mit einem Bausparvertrag überhaupt möglich ist. In diesem Zusammenhang ist es von Vorteil, wenn die prozentuale Aktienquote der Fonds nicht höher als 70 Prozent beträgt,

Bei einem Bausparvertrag werden hingegen ein garantierter Sparzins sowie ein variabler Zins zu Grunde gelegt, der jedoch lediglich auf eine gewisse Einzahlungsgebühr begrenzt ist. Dieser variable Sparzins wird oft auch Bonuszins genannt. Dem Verbraucher wird aus meiner Betrachtungsweise suggeriert, dass es sich bei dem Bonuszins um einen zinseszinswirksamen Zins handelt. Dies ist allerdings nicht der Fall.

Bei Betrachtung der Gesamtverzinsung eines Bausparvertrags unter Berücksichtigung der anfallenden Kosten würde aktuell sogar eine leichte Negativverzinsung erzielt werden.

Meiner Meinung nach könnte es in ungefähr zehn bis 15 Jahren bei Eigenheimbesitzern durchaus zu einer Blasenbildung kommen. Die vergangenen Jahre der Niedrigzinsphase haben dazu geführt, dass die Immobilienpreise und damit auch die Darlehensbeträge immer höher wurden. Dies war aufgrund der sehr niedrigen Zinsbelastung finanziell für viele darstellbar. Nichtsdestotrotz war diese Denkweise, dass man sich die Immobilie „leisten“ könne, ein Trugschluss. Schließlich haben sich die meisten Darlehensnehmer nach meinem Dafürhalten für ein Annuitätendarlehen mit zu geringer Tilgung entschieden. Vor Ablauf der Zinsbindungsphase wird bei den Darlehensnehmern deutlich werden, dass die in den ersten zehn bis fünfzehn Jahren, bezogen auf die Gesamtschuld, nicht viel getilgt haben. Verschiebt sich während der ersten Zinsbindungsphase die Zinssituation am Kapitalmarkt, wonach höhere Finanzierungszinsen fällig wären, ist es nicht ausgeschlossen, dass sich die Eigenheimbesitzer ihre Immobilie in der Anschlussfinanzierung auf einmal weder „leisten“, noch bezahlen können. Nun könnte man dagegen argumentieren und behaupten, dass in dem Zeitraum auch die Löhne und Gehälter, also das Haushaltseinkommen steigen. Dies ist zwar nominal richtig, real, also inflationsbereinigt, steigen die Lohn- und Gehaltszahlungen jedoch gar nicht so stark an, dass sie die Zinsprogression kompensieren könnten.

1.3.2 Kapitalanlageimmobilie

Bei der Finanzierung einer Kapitalanlageimmobilie liegt hingegen eine andere Ausgangssituation vor, da Kreditinstitute bei Darlehensvergabe von Kapitalanlageimmobilien in der Regel die zu erzielende ortsübliche Kaltmiete zwischen 60 und 80 Prozent als fiktives Gehalt ansetzen. Diese Berücksichtigung steigert normalerweise den Kapitaldienst des Darlehensnehmers, das sich positiv auf die Höhe des Darlehenszinses auswirkt. Gleichwohl benötigen Menschen, die eine Kapitalanlageimmobilie finanzieren möchten, ein bestimmtes Nettogehalt, einen unbefristeten Arbeitsvertrag sowie geordnete Vermögensverhältnisse um etwaige Mietausfälle kompensieren zu können. Die Höhe des Nettogehalts hängt folglich von der jeweiligen Darlehenshöhe ab. Schließlich achten Kreditinstitute darauf, ob die Kreditnehmer im Falle eines Mietausfalls die Finanzierungsverbindlichkeiten weiterhin aufwenden können. Folglich stärkt es den Kapitaldienst nachhaltig, wenn ausreichende liquide Mittel, wie bspw. Bankguthaben oder in einem Depot gehaltene Vermögenswerte, vorgewiesen werden können. Unabhängig davon bestellt die Bank in Höhe des Immobilienwerts eine Grundschuld. In der Praxis wird vom Immobilienwert je nach Zustand und Lage der Immobilie noch ein Abschlag in Höhe von rund zehn bis zwanzig Prozent vorgenommen. Die Grundschuldbestellung stellt neben dem allgemeinen Kapitaldienst des Darlehensnehmers die größte Sicherheit für Banken dar.

Steuerrechtlich zählt ein Eigenheim zum irrelevanten Privatvermögen, weshalb die Fremdfinanzierungszinsen nicht als Werbungskosten geltend gemacht werden können (§ 12 Nr. 1 EStG). Einnahmen aus Kapitalanlageimmobilien stellen Einkünfte aus Vermietung und Verpachtung dar (§ 2 Abs. 1 Satz 1 Nr. 6 EStG in Verbindung mit § 21 Abs. 1 Satz 1 Nr. 1 EStG). Von den Finanzierungskosten können die Zinszahlungen in voller Höhe als Werbungskosten geltend gemacht werden (§ 9 Abs. 1 Satz 3 Nr. 1 EStG). Unter diesem Aspekt ist neben der allgemeinen Zinssituation auch eine adäquate Finanzierungsvariante zu wählen. Wird bei einem derzeitigen Zinsumfeld ein Annuitätendarlehen gewählt, führt dies dazu, dass die steuerlich geltend zu machenden Zinskosten jährlich verringert werden und dadurch die Steuerbelastung in der Regel kontinuierlich ansteigen würde (Umkehrschluss aus § 9 Abs. 1 Satz 3 Nr. 1 EStG).

Bei einem Hypothekendarlehen mit einer fondsgebundenen, privaten Rentenversicherung oder einem Investmentdepot als Tilgungsersatz wird einerseits die Zinsbelastung konstant oben gehalten, während andererseits der Ansparzins über die Zinsbindungsphase für eine Ansammlung von Kapital sorgt. Der Unterschiedsbetrag stellt betriebswirtschaftlich aus Sicht des Annuitätendarlehens Opportunitätskosten dar. Demzufolge repräsentieren Opportunitätskosten fiktive Kosten. Diese treten auf, wenn man sich für eine Alternative entschieden hat, welche aus wirtschaftlicher Betrachtungsweise des Sparers, negative Konsequenzen mit sich ziehen würde. Die Opportunitätskosten betrügen bezugnehmend auf die in meinen vorangegangenen Blogbeiträge abgebildeten Grafiken bei einer Laufzeit von 15 Jahren im Durchschnitt ca. 10.000 EUR.

Am Ende der ersten Zinsbindungsphase würde die erste Anschlussfinanzierung folgen. Das führt dazu, dass die Zinssituation hinsichtlich des Fremdkapitalzinses gesondert betrachtet wird. Es bestünde die Möglichkeit die Restschuld durch das aus dem Tilgungsersatz angesammelte Kapital in einem Vorgang zu minimieren. Hinsichtlich der Anschlussfinanzierung wird eine deutlich geringere Darlehenshöhe benötigt. Somit verringert sich der zu entrichtende Monatsbetrag. Unter der Annahme, dass nach der ersten Finanzierungsphase immer noch ein niedriges Zinsumfeld herrscht, würde es aus meiner Sichtweise nicht sinnvoll sein, die noch ausstehende Verbindlichkeit direkt durch das angesammelte Kapital zu tilgen. Vielmehr würde für die Anschlussfinanzierung ein Darlehensumfang in gleicher Höhe vereinbart werden. Das durch die erste Finanzierungsphase angesammelte Kapital dient gegenüber dem Kreditinstitut als Sicherheit.

Abschließend sei erwähnt, dass sich die Inflation langfristig positiv auf die Verbindlichkeit gegenüber dem Kreditinstitut auswirkt. Schließlich entwertet sie über die Zeitdauer kaufkraftbereinigt die Schuldlast. Das ändert nichts an der Tatsache, dass die Schuldlast der Höhe nach zurückbezahlt werden muss, gleichzeitig sinkt das Hypothekendarlehen aber inflationsbereinigt stetig.

Meiner Auffassung nach sollte in jeder Lebensphase eine prozentuale Gesamtbelastung in Höhe von mindestens sechs Prozent vom Darlehensbetrag geleistet werden können. Es ist wirtschaftlich sinnvoller, die aktuell niedrigen Finanzierungszinsen insofern auszunutzen, sodass man den Unterschiedsbetrag zu den sechs Prozent beispielsweise in mehrere offensive Mischfonds investiert. Über die erste Finanzierungsphase wird dadurch eine höhere Ansparsumme erreicht. Abschließend unterschätzen Darlehensnehmer meines Erachtens zwei wesentliche Aspekte: Zum einen den Zinseszinseffekt, der über den genannten Zeitraum einen nicht zu unterschätzenden, positiven Effekt in Form einer höheren Ansparsumme herbeiführt. Zum anderen die Möglichkeit, dass man heutzutage in eine fondsgebundene private Rentenversicherung in bis zu zehn verschiedene Investmentfonds anlegen kann und somit das Kapitalmarktrisiko durch eine durchdachte Risikodiversifikation individuell sinkt. Dies auch gerade vor dem Hintergrund, dass ein Investmentfonds oder ETF in sich ja noch einmal erheblich diversifiziert ist. Gleichzeitig kann in die private Rentenversicherung als Tilgungsersatz eine Beitragsgarantie von null Prozent gewählt werden, sodass über die Finanzierungsphasen hinweg möglichst viel Kapital in die Investmentfonds fließen könne.

1.3.3 Gesamtsumme der Finanzierungskosten

Unabhängig davon, ob die Finanzierung von Eigenheimen oder Kapitalanlageimmobilien betrachtet wird, müssen die angefallenen Finanzierungskosten über die komplette Laufzeit aufsummiert werden. Dadurch lässt sich der reale Preis der Immobilie quantifizieren. Schließlich kann der für die Immobilie gezahlte Preis von der Ausgangssituation, dem gesamten Kaufpreis der Immobilie inklusive Kaufnebenkosten, erheblich abweichen. Im Wesentlichen liegt dies daran, dass es sich meist um ein Annuitätendarlehen mit einem durchschnittlichen Darlehenszins von nominal vier Prozent p. a. und zwei Prozent Tilgung handelt. Die Darlehensphase erstreckt sich bei diesen Konditionen über einen Zeitraum von ca. 28 Jahren. Erst im elften Finanzierungsjahr erweisen sich die Tilgungsleistungen höher als die Zinszahlungen. Das ist der wesentliche Unterschied zwischen dem Darlehenszins und der Tilgung. Der Darlehenszins ist lediglich die Gebühr, die die Bank für die Herausgabe des Darlehens erhält. Die Tilgung hingegen ist jener Betrag, welcher vom tatsächlich geliehenen Geld zurückgezahlt wird. Obwohl dies total profan klingt, wird es aus meiner Sicht in der Praxis hinsichtlich der jeweiligen Auswirkungen oft unterschätzt. Mir geht es hier weniger um die Begrifflichkeiten, sondern um die Auswirkungen von Tilgungs- und Zinszahlungen.

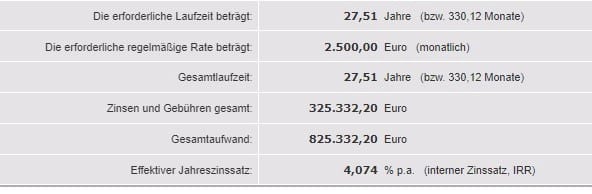

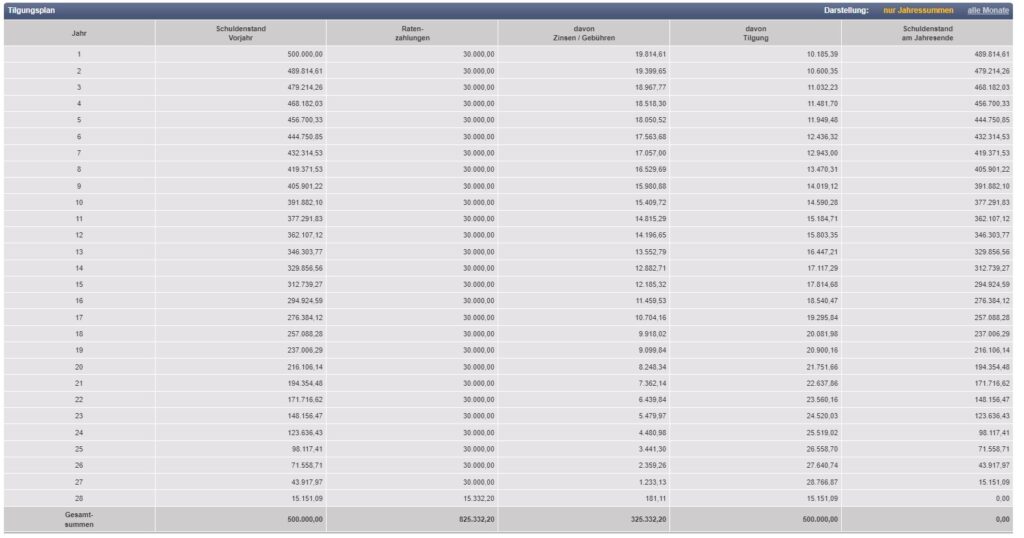

Mithilfe der bereits beschriebenen Beispielimmobilie in Höhe von 500.000 EUR zuzüglich zehn Prozent Kaufnebenkosten wird der erwähnte Effekt verdeutlicht. Zudem wird angenommen, dass 20 Prozent des Gesamtpreises vorab durch Eigenkapital geleistet wird. Bereits an dieser Stelle wird deutlich, dass sich nicht jeder den Wunsch vom Eigenheim verwirklichen kann, da rund 100.000 EUR Liquidität vorgewiesen und an die Bank geleistet werden muss. Alternativ dazu könnte eine Grundschuld bei einer anderen lastenfreien Immobilie bestellt werden. Dies setzt jedoch voraus, dass man noch eine weitere Immobilie hat, die zudem noch „freie“ Grundschulden aufweist. Ferner könnten die Finanzierungsmöglichkeiten auch dahingehend limitiert sein, da man sich mehr als sechs Prozent vom Darlehensbetrag höchstwahrscheinlich nicht leisten kann. Bei einem durchschnittlichen, nominalen Zinssatz von vier Prozent und einer Tilgung von zwei Prozent jährlich beträgt die Laufzeit ca. 28 Jahre. Die zu entrichtende Monatsrate beträgt ca. 2.500 EUR. Die gesamten Finanzierungskosten würden sich schlussendlich auf rund 825.320 EUR belaufen (siehe Abbildung 1a und 1b).

Das aufgezeigte Beispiel soll den Unterschied zwischen dem nominalen und dem realen Wert bzw. Preis der Immobilie verdeutlichen. Demzufolge hätte für eine Immobilie rund 825.320 EUR aufgewendet werden müssen, die ursprünglich für 500.000 EUR erworben worden ist. Ferner darf nicht außer Acht gelassen werden, dass über die Laufzeit noch Aufwendungen für Reparaturen und Instandhaltungen anfallen können. Erst kürzlich habe ich hierzu mit einem Sachverständigen von der Handwerkskammer in Frankfurt am Main gesprochen. Er meinte, dass man bei einer Immobilie in 40 Jahren mit rund 40 bis 60 Prozent der ursprünglichen Anschaffungs- bzw. Herstellungskosten kalkulieren müsste. Dies Kosten sind dann „lediglich“ als Instandhaltungs- bzw. Reparaturkosten zu klassifzieren.

Abbildung 1a Tilgungsplan einer Beispielimmobilie für 500.000 EUR Anschaffungspreis (Quelle Zinsen-berechnen.de)

Abbildung 1b Tilgungsplan einer Beispielimmobilie für 500.000 EUR Anschaffungspreis (Quelle Zinsen-berechnen.de)

2 Investitionen in Immobilien im Vergleich zur Altersvorsorge des Drei-Schichten-Modells

2.1 Vergleich der herkömmlichen Altersvorsorge in Deutschland

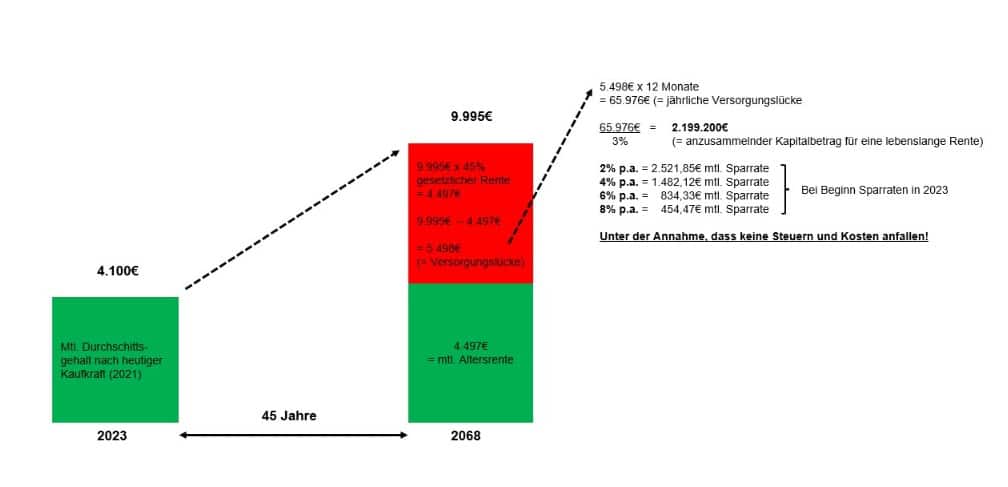

Um zu wissen, welche Altersvorsorgemöglichkeit am adäquatesten erscheint, wäre als erstes die Ermittlung einer individuellen Rentenlücke in Abstimmung des aktuellen Lebensstandards sinnvoll (siehe Abbildung 2). Des Weiteren ist anzumerken, dass im Rentenalter eventuell noch andere Wünsche verwirklicht werden möchten. Dies kann bspw. eine größere Reise sein. Da solche Vorhaben tendenziell eher preisintensiv sind, wäre es sinnvoll, das Altersvorsorgekonzept nicht zu knapp zu kalkulieren. Letztendlich sind die vielseitigen Ziele und Wünsche in einem individuellen Altersvorsorgekonzept zu berücksichtigen. Die in Abbildung 2 dargelegte Grafik soll ferner veranschaulichen, wie viel Geld monatlich für die Altersvorsorge zurückgelegt werden müsste.

Abbildung 2: Modell zur Berechnung einer Vorsorgelücke anhand des monatlichen Durchschnittsgehalts in Deutschland (nach heutiger Kaufkraft)

Im Hinblick auf das in dem dreiteiligen Blogbeitrag dargestellte Drei-Schichten-Modell soll hervorgehoben werden, dass je nach Höhe der monatlichen Sparrate ein Altersvorsorgevertrag neben der gesetzlichen Rente womöglich nicht ausreichen wird (siehe Abbildung 2). Unabhängig davon muss darauf geachtet werden, dass ab 2040 sowohl die „Riester“- als auch die „Rürup-Rente“ genauso wie die gesetzliche Altersrente der vollen Besteuerung unterliegt (§ 22 Nr. 1 Satz 3 Buchstabe a Doppelbuchstabe aa EStG). Demgegenüber sind Investmentdepots im Hinblick auf die private Alterszusatzversorge nach wie vor in Deutschland kaum verbreitet. Daher ist es nicht verwunderlich, dass die Aktien- bzw. Investmentquote in Deutschland im Vergleich zu anderen Industrienationen einen der hinteren Plätze belegt.

2.2 Vor- und Nachteile von Immobilieninvestments

Kritiker warnen im Zusammenhang mit Kapitalanlageimmobilien regelmäßig vor Überbewertungen am Immobilienmarkt. Dies trifft in Deutschland aus meiner Sichtweise nur auf einzelne Ballungszentren, wie zum Beispiel Hamburg, Berlin, Köln, Frankfurt am Main oder München zu. Diese Städte haben sich in den vergangen Jahren rasant entwickelt, was nicht zuletzt auch am anhaltenden Trend der Urbanisierung liegt. Langfristig betrachtet sind diese etwaigen Überbewertungen nahezu unproblematisch, da Immobilienpreise genauso wie Kapitalmärkte ständig Schwankungen ausgesetzt sind. Experten führen darüber hinaus noch aus, dass die erhöhten Immobilienpreise aus den vergangenen Jahren mit der anhaltenden Niedrigzinsphase korrelieren.

Andererseits ist die Immobilität der Immobilie, also die Tatsache, dass eine Immobilie nicht so fungibel ist, wie bspw. eine Aktie oder ein Investmentfonds, ein großer und oft unterschätzter Vorteil. Schließlich kann eine Aktie an den Kapitalmärkten jederzeit gekauft und veräußert werden. Eine Immobilie hingegen besitzt diese Fungibilität nicht. Schlussendlich spielt bei allen Anlagemöglichkeiten die Psychologie eine bedeutende Rolle. Demnach sollte vielmehr die von dem renommierten und bereits verstorbenen Börsenexperten André Kostolany regelmäßig proklamierte „Buy-and-hold“ Strategie nicht nur bei Aktien, sondern auch bei Immobilieninvestments Anwendung finden. Deshalb ist es auch aus steuerlicher Betrachtungsweise ohnehin nicht sinnvoll, innerhalb der Spekulationsfrist von zehn Jahren die Immobilie zu veräußern (§ 23 Abs. 1 Nr. 1 EStG). Ein etwaiger Gewinn wäre steuerpflichtig (§ 23 Abs. 1 Nr. 1 EStG).

Im Hinblick auf die Altersvorsorge ist ein großer Vorteil von fremdvermieteten Immobilien, dass über die Laufzeit hinweg passive Einnahmen generiert werden können. Passive Einnahmen stellen Einzahlungen dar, für die nicht aktiv oder zumindest deutlich weniger gearbeitet werden muss. Oftmals wird unterschätzt, welche Hebelwirkung Kapitalanlageimmobilien auslösen können. Die Bank sorgt durch Gewährung eines Hypothekendarlehns für ein Investitionsvolumen, welches aus eigener Kraft normalerweise nicht getragen werden könnte. Sicherlich bringt ein Hypothekendarlehen einerseits eine nennenswerte Verbindlichkeit mit sich. Andererseits steht dem auch ein nicht zu unterschätzender Vermögenswert, die Immobilie, gegenüber.

Aus meiner Sicht sollten daher die Menschen vielmehr eine individuelle Haushaltsbilanz aufstellen und diese mit Unternehmensbilanzen vergleichen. Höchstwahrscheinlich würden sie sich dann vom weit verbreiteten Gedanken distanzieren, dass Verbindlichkeiten bzw. Schulden regelmäßig zu vermeiden seien. Letztendlich haben Unternehmen in ihrer Bilanz bei den Aktiva ihre Vermögenswerte und bei den Passiva ihre Verbindlichkeiten stehen. Verbindlichkeiten gilt es vielmehr nur zu vermeiden, wenn sie für den reinen Konsum verwendet werden und keinen nachhaltigen Vermögenswert darstellen.

Bei einem Vergleich von Immobilieninvestments zur herkömmlichen Altersvorsorgeverträgen fällt auf, dass bei einem Altersvorsorgevertrag in der Regel Geld eingezahlt werden muss und es erst am Ende der Laufzeit zu einer Auszahlung kommt. Die Auszahlungen erfolgen entweder durch eine Einmalzahlung oder durch eine Verrentung von angespartem Vermögen. Demgegenüber lassen sich je nach Immobilienlage bereits von Anfang an Zahlungsrückflüsse erzielen. Selbst wenn zu Beginn ein negativer Cashflow von rund 100 EUR erzielt werden würde, bedeutet dies, dass die Kapitalanlageimmobilie für monatlich 100 EUR abbezahlt wird. Bei einer zukünftigen Anhebung der Kaltmiete würde sich dieser negative Cashflow verringern. Bei einer Anhebung der Finanzierungszinsen würde sich der Cashflow wieder verschlechtern.

Bei dem Wunsch nach einem Eigenheim stehen tendenziell eher emotionale Gründe im Vordergrund. Im Vergleich zu einer Mietwohnung kann die Kaltmiete nicht erhöht werden. Ferner kommt noch hinzu, dass der Vermieter Eigenbedarf anmelden könnte und dadurch der Mieter das Mietobjekt bis zu einer eingeräumten Frist verlassen müsste. Darüber hinaus steht bei einem Eigenheim der Wunsch nach Eigentum im Vordergrund. Dieser Punkt ist aus meiner Auffassung nach kritisch zu betrachten, da sich das tatsächliche Eigentum zum Beispiel bei einer Eigentumswohnung in einem Mehrfamilienhaus schnell relativiert. Bspw. gehört die Masse des Hauses zur Gemeinschaft. Das Gemeinschaftseigentum erstreckt sich darüber hinaus auch auf die Außenwände, das Dach, das Treppenhaus, sämtliche tragenden Wände und sämtliche Ver- und Entsorgungsleitungen. Was im Einzelnen mit dem Gemeinschaftseigentum passiert, entscheidet regelmäßig die Eigentümergemeinschaft. Diese Konstellation erstreckt sich bei einem freistehenden Einfamilienhaus nicht in vollem Umfang. Wenn die Immobilie nicht zum Renteneintrittsalter verkauft wird, kann ein Eigenheim auch nicht als reine Altersvorsorge gesehen werden.

2.3 Ertragschancen von Kapitalanlageimmobilien

Um die prozentuale Immobilienrendite zu errechnen, müssen die Kaltmieteinnahmen durch den Gesamtkaufpreis inklusive Kaufnebenkosten dividiert werden. Bezogen auf die in diesem Blogbeitrag erwähnte Beispielimmobilie im Landkreis Offenbach am Main würde sich eine nachhaltige, monatliche Kaltmiete von maximal 1.400 EUR erzielen lassen. Folglich würde das Immobilieninvestment eine Kaltmietrendite von 3,0 Prozent erzielen. Dabei ist die Kaltmietrendite eine Kennzahl, um die Rentabilität des Investments mit anderen Objekten vergleichen zu können. Bei einer fremdvermieteten Eigentumswohnung in einem Mehrfamilienhaus in Offenbach am Main kann die Kaltmietrendite auf rund vier Prozent erhöht werden.

Außerdem lässt sich die Kaltmietrendite von „klassischer Vermietung“ nachhaltig um ein bis zwei Prozentpunkte steigern, sodass nach meinem Dafürhalten kein höheres Risiko seitens des Eigentümers der Kapitalanlageimmobilie entsteht. Dazu muss zum einen der geographische Markt bei der Suche nach der Immobilie erweitert und zum anderen der Nachfragemarkt gewechselt werden. In diesem Zusammenhang kann ein Wechsel von „klassischer Vermietung“ zur studentischen Vermietung sinnvoll sein. Schlussendlich ist es aus meiner Sicht ratsam, das persönliche Immobilieninvestment in Universitätsstädten zu tätigen, die ein Wachstumspotential aufweisen. Deswegen erweisen sich Städte wie Mannheim oder Ludwigshafen als sinnvoll. Aufgrund der vergleichsweise niedrigen Immobilienpreise eignen sie sich eher als Immobilieninvestment als Städte wie Frankfurt am Main. In der Rege erfordert das Investieren in einzelne Wohnungen einen geringeren Kapitaleinsatz. Folglich ist eine Immobilieninvestition auch mit einem Durchschnittsgehalt möglich. Des Weiteren kann bei einer Eigentumswohnung pro Zimmer vermietet werden, das einer studierenden Wohngemeinschaft gleichkommt und erhöhte Quadratmeterpreise in städtischen Lagen kompensiert. Dadurch lässt sich umgerechnet auf den Quadratmeter eine höhere Kaltmiete erzielen. Dies liegt im Wesentlichen am begrenzten Immobilienmarkt in Studierendenstädte und zum anderen an der erhöhten Nachfrage. Volkswirtschaftlich gesehen steigt bei begrenztem Angebot und steigender Nachfrage der (Markt-)Preis. Des Weiteren schätzen Studierende vielmehr eine zentrale Lage sowie einen sauberen Zustand der Wohnung, als bspw. ein teures, luxuriöses Badezimmer.

Zusammenfassend lässt sich sagen, dass bei studentischer Vermietung Kaltmietrenditen von fünf bis sechs Prozent erzielt werden können. Darüber hinaus bestünde bei einem etwaigen anfänglichen negativen Cashflow die Möglichkeit, durch einen Mieterwechsel die Miete der Höhe nach anzupassen. Die höhere Mietfluktuation, die Studierende mit sich bringen, begünstigt diesen Effekt. Letzteres ist verglichen mit der höheren Kaltmietrendite der entscheidende Faktor, weswegen der studentischen Vermietung bei Kapitalanlageimmobilien eine höhere Aufmerksamkeit geschenkt werden sollte.

2.4 Risiken bei Kapitalanlageimmobilien

Bezogen auf die etwaigen Risiken von Kapitalanlageimmobilien werden vier Argumente in der Fachliteratur am häufigsten diskutiert: Zum einen ein möglicher Mietausfall durch Ausstand von Mietzahlungen, durch Kündigung seitens des Mieters oder ein anhaltender Leerstand. Während man bei laufender Vermietung zumindest kalkulatorisch die Finanzierungskosten und regelmäßigen Zuführungen auf ein separates Rücklagenkonto gegen die Kaltmieteinnahmen rechnen konnte, würde dies bei einem möglichen Mietausfall in voller Höhe durch den Vermieter getragen werden. Daher ist es empfehlenswert, sich eine Lage zu suchen, welche einen nachhaltigen Nachfragemarkt begünstigt. Neben dem richtigen Nachfragemarkt ist es sinnvoll, in einzelne Wohnungen zu investieren, anstatt ein einzelnes Haus zu kaufen und dieses zu vermieten. Einzelne Wohnungen können in Summe an unterschiedliche Mieter vergeben werden. Schlussendlich wird dadurch das Mietausfallrisiko gestreut und in Summe reduziert. Bei einem einzelnen Haus wird normalerweise nur an einen Mieter vermietet. Demgegenüber zahlt man beim Kauf einer Wohnung – bspw. in einem Mehrparteienhaus – das Grundstück nur anteilig. Bei einem Haus ist das Grundstück in voller Höhe zu entrichten.

Zum zweiten ist das Risiko auf „Mietnomaden“ bei Vermietungsobjekten nach persönlicher Meinung durchaus gegeben und generell nicht zu unterschätzen, wobei auch in diesem Punkt differenziert werden muss. Die Absicht von Mietnomaden ist es, keine Miete zu entrichten und dabei trotzdem möglichst lange im Objekt zu bleiben. Dies geschieht regelmäßig durch vorsätzliches Handeln. Auch hier verbirgt sich in der studentischen Vermietung ein bedeutsamer Vorteil. Die Einführung der Bachelor- bzw. Masterstudiengänge hat dazu geführt, eine strukturell bedingte höhere Mietfluktuation herbeizuführen. Dadurch kann die Kaltmiete über die Zeitdauer flexibler angepasst und zum anderen von einem begründeten Mietverhältnis ausgegangen werden. Darüber hinaus sind aus meiner Betrachtungsweise Studierende gegenüber der „klassischen Vermietung“, bei der keine Differenzierung hinsichtlich der Mieter vorgenommen wird, ein sichereres Mieterklientel. Nicht zuletzt müssen bei Studierenden in der Regel die Eltern nicht nur Einkommensnachweise erbringen, sondern häufig auch für die Miete bürgen. Dadurch wird die Wahrscheinlichkeit, Mietnomaden zu haben, zwar nicht vollständig aufgehoben, jedoch kann das Risiko auf Vorfälle dieser Art drastisch minimiert werden.

Des Weiteren wird bei der Finanzierung von Kapitalanlageimmobilien von Kritikern häufig vorgehalten, dass es zu einem drastischen Zinsanstieg kommen kann. Auf der einen Seite mag die Kritik zwar berechtigt sein, auf der anderen Seite stellt die Zinsfestsetzung über zehn bis 15 Jahre eine gewisse Sicherheit hinsichtlich der Finanzierungskonditionen dar. Sogar bei einem etwaigen Eintreten einer Zinsprogression bei einer Anschlussfinanzierung wäre ein Verkauf der Immobilie möglich. Nach Ablauf der Zehnjahresfrist wäre ein Gewinn sogar steuerfrei (§ 23 Abs. 1 Nr. 1 EStG). Unter den genannten Aspekten ist es meines Erachtens umso wichtiger, über die Zeitdauer mit Hilfe des Tilgungsaussetzungsverfahrens zusätzliches Kapital aufzubauen. Trotz eines Annuitätendarlehens, sollte regelmäßig mit kleinen Beträgen in ein Depot gespart werden, um sich bei einer Anschlussfinanzierung Flexibilität offen zu halten.

Außerdem wird neben den genannten Kritikpunkten eine Absenkung des Immobilienpreises als Gefahr dargestellt, wonach die Immobilie über die Zeit an Wert abnehmen würde. Dieses Argument lässt sich nicht vollständig widerlegen, da ein verlässlicher Ausblick auf den zukünftigen Immobilienmarkt nicht möglich ist. Daher ist bei der Auswahl einer geeigneten Immobilie die zentrale Lage entscheidend. Gleichwohl wird dies in der Praxis nach meiner Auffassung oft missachtet. Folglich neigen Menschen dazu, Immobilien dort zu kaufen, wo sie selbst ihren Wohnsitz haben, da sie sich dort in der Regel besser auskennen und eine schnelle Erreichbarkeit zum Mietobjekt gegeben ist. Bei einer langfristigen Wertanlage spielen jedoch Sicherheit, Wertzuwachs und Rendite eine entscheidendere Rolle. Zum Beispiel werden Städte wie Mannheim und Ludwigshafen durch verschiedene Synergieeffekte aufgewertet. Zum einen sorgen insgesamt elf Hochschulen wiederkehrend für eine gewisse Nachfrage und zum anderen befinden sich jeweils Kaufhäuser wie die Rheingalerie in Ludwigshafen oder das neue Quartier Q6 Q7 in der Innenstadt Mannheims in unmittelbarer Reichweite. Diese Entwicklung steht sinnbildlich für den anhaltenden Trend der Urbanisierung. Schließlich findet 2023 die Bundesgartenschau statt, im Zuge dessen zahlreiche Grünanlagen in und um die Städte Mannheim sowie Ludwigshafen entweder aufgewertet oder sogar neu angelegt werden. Dies kann für einen Anstieg der Immobilienpreise sorgen.

#3 Fazit

Ich hoffe mein dreiteiliger Blogbeitrag hat Dir die herkömmliche Altersvorsorge in Deutschland unter Berücksichtigung der endenden Niedrigzinsphase kritisch genug beleuchtet. und Alternativen durch Immobilieninvestments aufgezeigt. Für mich lassen sich die spannenden Themenfelder wie folgt zusammenfassen:

Aufgrund der finanziellen Herausforderung in der aktuellen Zinspolitik zeigt sich, dass Kapitalanlageimmobilien bei studentischer Vermietung eine adäquate Alternative zur herkömmlichen Altersvorsorge darstellen. Studierende haben nämlich strukturell bedingt eine höhere Mietfluktuation. Außerdem kann aufgrund der höheren Nachfrage ein höherer Kaltmietpreis verlangt werden und durch die Einkommensnachweise der Eltern lässt sich die Wahrscheinlichkeit auf Mietausfälle deutlich minimieren. Je nach Lage der Immobilie und des entsprechenden Nachfragemarktes sind mittelfristige Rückflüsse bereits über die Finanzierungsphase möglich. Ferner erhält man bei vollständiger Tilgung des Darlehens nicht nur eine regelmäßige Auszahlung in Form einer Kaltmiete, sondern besitzt auch zusätzlich einen nicht zu unterschätzenden Sachwert in seiner Vermögensbilanz. Je nach Finanzierungsphase kann der Immobilienmarkt mit Wertpapieren kombiniert werden. Andererseits entsprechen negative Cashflows nichts anderes als Einzahlungen für eine Altersvorsorgemöglichkeit. Bei einer etwaigen Zinsprogression kann die Immobilie veräußert werden, das einer einmaligen Kapitalabfindung im Vergleich zu einer herkömmlichen privaten Rentenversicherung ähnelt.

Schließlich kann die individuelle Rentenlücke weder mit der gesetzlichen Altersrente, noch mit den herkömmlichen Altersvorsorgeprodukten vollumfänglich geschlossen werden. Gründe dafür sind der demographische Wandel und das Umlageverfahren als Basis der Finanzierung. Außerdem ist die „Riester-Rente“ als weit verbreitetes Altersvorsorgeprodukt aufgrund des begrenzten Sonderausgabenabzugs nach meiner Auffassung nur für einen Personenkreis geeignet, welcher nicht mehr als ein Jahresbruttogehalt in Höhe von ca. 60.000 EUR erzielt. Freie Fonds erzielen durchaus gute Renditen, allerdings wirkt sich der „Zwei-Topf-Hybrid“ auf die Gesamtrendite des Altersvorsorgevertrags nur gering aus (siehe den Blogbeitrag aus Februar 2023 ).

Der Nutzen der „Rürup-Rente“ als geeignetes Altersvorsorgeprodukt entfaltet sich für Selbständige, Freiberufler, Beamte sowie Angestellte erst ab einem Jahreseinkommen über der aktuellen Beitragsbemessungsgrenze in Höhe von 76.500 EUR (§ 10 Abs. 1 Nr. 2 Buchstabe b Doppelbuchstabe aa EStG).

Die private Rentenversicherung als Altersvorsorgemöglichkeit zeichnet sich im Wesentlichen durch die Wahl einer Null-Prozent-Beitragsgarantie aus. Diese ermöglicht eine viel höhere Kapitalansammlung in der Fondsanlage. Dazu bietet die private Rentenversicherung hinsichtlich ihrer Übertragbarkeit ausreichend Flexibilität und eine geringere Besteuerung in der Auszahlungsphase (§ 22 Nr. 1 Buchstabe a Doppelbuchstabe bb Satz 4 EStG).

Wenn der Trend sich fortführt und weiter unterhalb der Inflationsrate gespart wird, wird sich auch zukünftig das Vermögen vieler Bundesbürger jährlich verringern. Das Ungleichgewicht der Vermögensverteilung in Deutschland nimmt dadurch noch stärker zu. Ohne Investitionen in Immobilien wird die herkömmliche Altersvorsorge aus meiner Sicht eine Altersarmut zu weiten Teilen der Bevölkerung nicht vermeiden können.